Empréstimo "casado"

Pesquisa do Idec constata, mais uma vez, que três dos seis maiores bancos do país embutem seguro não solicitado pelo consumidor na concessão de crédito

Pesquisa do Idec constata, mais uma vez, que três dos seis maiores bancos do país embutem seguro não solicitado pelo consumidor na concessão de crédito

A chamada venda casada é uma prática expressamente proibida pelo artigo 39, I, do Código de Defesa do Consumidor (CDC). Ela ocorre quando um fornecedor condiciona a aquisição de um produto ou serviço à de outro item, em geral desnecessário para o consumidor e vantajoso para a empresa. "Normalmente, o produto ou serviço 'empurrado' na venda casada é pouco atrativo para ser vendido individualmente", explica a advogada do Idec Claudia Pontes Almeida.

A abusividade dessa prática comercial é um dos direitos do consumidor mais populares, porém os bancos continuam insistindo em desrespeitar essa regra básica. É o que mostra uma nova pesquisa do Idec, que avaliou as condições oferecidas pelos seis maiores bancos do país (Banco do Brasil, Bradesco, Caixa Econômica Federal, HSBC, Itaú e Santander) para a concessão de empréstimo pessoal. Três deles – o Banco do Brasil, o Itaú e o Santander – incluíram "de brinde" um seguro de proteção ao crédito sem nem perguntar ao consumidor se ele estava interessado.

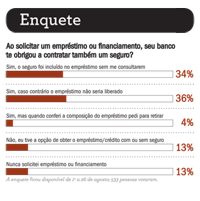

No último levantamento que o Idec havia feito sobre o tema, em 2012, o Banco do Brasil e o Santander já haviam cometido a mesma infração. Os resultados de uma enquete realizada no site do Idec sugerem que o problema é mesmo generalizado. Dos 533 internautas que participaram, 70% disseram que o banco obrigou a aquisição de um seguro na contratação de um empréstimo ou financiamento, seja por incluir o serviço sem informá-los ou por alegar que, sem ele, o crédito não seria liberado.

A supervisora de assuntos financeiros da Fundação Procon de São Paulo, Renata Reis, destaca que a ameaça de não conceder o crédito caso o consumidor não aceite o seguro é infundada. "A negativa de crédito pode ocorrer, mas nunca porque o consumidor se recusou a adquirir um serviço", alerta. "Se isso acontecer, o consumidor deve entrar em contato com os canais de atendimento do banco [Serviço de Atendimento ao Consumidor ou ouvidoria] e, se estes não resolverem, registrar queixa no Banco Central, no Procon ou em outros órgãos de defesa do consumidor", indica Reis.

O valor do seguro embutido nas operações foi baixo no caso do Banco do Brasil e do Itaú – R$ 2,19 e R$ 4,14, respectivamente; o cobrado pelo Santander já foi mais salgado: R$ 27. Mesmo que o preço seja pouco expressivo, é um custo que o consumidor paga desnecessariamente, pois só traz vantagens para o banco. "O seguro garante à instituição financeira receber o recurso caso o cliente não pague a dívida. Já o consumidor, além de pagar por essa garantia, tem de arcar com os juros e a multa pelo atraso quando fica inadimplente", explica Ione Amorim, economista do Idec e responsável pela pesquisa. Veja abaixo mais detalhes sobre a venda casada.

A prática de venda casada pode ocorrer de diversas maneiras nos serviços financeiros. Veja, a seguir, as situações mais comuns e entenda o que o banco pode e o que não pode fazer.

1. O banco não pode condicionar a contratação de seguro ou de outro serviço, como título de capitalização, para conceder um empréstimo ou financiamento.

2. A única exceção é o crédito imobiliário, para o qual há dois seguros obrigatórios previstos em lei: o seguro de morte ou invalidez permanente (MIP) e de danos físicos ao imóvel (DFI). O banco deve oferecer duas opções de seguro para o cliente, de acordo com norma do Banco Central.

3. O banco não pode exigir que o consumidor aceite um cartão de crédito para abrir uma conta.

4. O banco não pode determinar que o consumidor que não é cliente abra uma conta para tomar um empréstimo ou financiamento. Mas ele pode pedir alguma garantia, como a alienação de um veículo, por exemplo.

5. O banco pode oferecer condições diferenciadas, como redução da taxa de juros do empréstimo, caso o consumidor contrate outro serviço da instituição, mas não pode exigir que o consumidor as aceite.

OUTROS PROBLEMAS

A venda casada de seguro não foi o único problema identificado no levantamento. Para começo de conversa, o Santander não liberou o empréstimo ao pesquisador que abriu a conta neste banco na etapa anterior da pesquisa. O mais "curioso" é que ele tinha limite de cheque especial de R$ 5 mil aprovado e o crédito solicitado foi de apenas R$ 300. "Ao aprovar uma linha de crédito mais cara como é o cheque especial, que tem taxa média de 9% ao mês, enquanto a do crédito pessoal é de 5%, o banco induz o consumidor ao endividamento e limita o seu direito de escolha", destaca Amorim.

A contratação do crédito no Santander teve de ser realizada por outro pesquisador e foi concluída no caixa eletrônico – local em que o cliente não identificou nenhum meio de se livrar do seguro. A contratação do empréstimo também foi concretizada no caixa eletrônico nos bancos HSBC e Bradesco.

Além disso, dos seis bancos, apenas o Itaú entregou o contrato da operação de crédito, mas só o fez dez dias depois, contrariando o artigo 46 do CDC, que prevê que o documento seja fornecido na hora da negociação. Além disso, o contrato enviado pelo Itaú não apresentava identificação do contratante nem as condições do empréstimo.

Nos demais bancos, nada de contrato. As operações foram concluídas apenas com a entrega de um extrato contendo a composição do Custo Efetivo Total (CET). Com exceção do Banco do Brasil, esses extratos foram impresso em papel termo sensível (o mesmo de um extrato comum), que não preserva as informações por muito tempo, principalmente se for exposto ao sol. Como cinco bancos não forneceram o contrato, o Idec procurou no site dos bancos o documento para poder avaliá-los.

Entre 27 de junho e 11 de julho, os pesquisadores do Idec pediram empréstimo pessoal aos seis maiores bancos do país: Banco do Brasil, Bradesco, Caixa Econômica Federal, HSBC, Itaú e Santander. Em todos, o empréstimo foi de R$ 300, dividido em seis parcelas.

O objetivo era avaliar se as instituições informam previamente os consumidores sobre as condições do empréstimo, se fornecem o Custo Efetivo Total (CET) e se adotam práticas abusivas, como venda casada. Além disso, o Idec também analisou o contrato de operação de crédito dos seis bancos, a fim de verificar a existência de cláusulas abusivas.

O levantamento faz parte de uma série de pesquisas sobre práticas bancárias e foi realizado com o apoio do Projeto Responsabilidade Social e Empresarial, da Oxfam Novib.

CUSTOS DETALHADOS

Quando se faz um empréstimo, não dá para prestar atenção só ao valor da parcela. É importante conhecer todos os custos envolvidos – afinal, é você quem vai pagar por eles. Além da taxa de juros e do número de parcelas, há outros detalhes a se observar, como o valor do IOF (Imposto sobre Operações Financeiras) e se há outras cobranças, como a tarifa de cadastro (que pode ser aplicada) e seguros (que só pode ser incluído se o consumidor aceitar).

Todas essas informações devem constar do Custo Efetivo Total, informação obrigatória desde 2008. No ano passado, uma circular do Banco Central (BC) atualizou a norma e passou a exigir que, além da taxa percentual, os encargos que compõem o CET sejam detalhados. O problema é cada banco interpretou a regra de uma maneira, o que, em alguns casos, compromete a clareza das informações e dificulta a comparação do custo total entre os bancos. "Infelizmente, a norma do BC é deficiente nesse aspecto, pois permite interpretações diferentes de como os bancos devem fornecer as informações", critica Amorim. "Em alguns casos, eles indicam os custos que compõem o crédito, mas não calculam o valor final", complementa.

Comparar as taxas de juros e de CET em diferentes instituições é recomendável para pagar menos pelo crédito. Vale lembrar que o consumidor pode pedir empréstimo em qualquer banco, não só no que é correntista. "A instituição não pode exigir que uma conta seja aberta para dar o crédito", lembra a economista do Idec.

O levantamento mostra que a comparação vale a pena, pois as taxas de juros variam bastante de um banco para outro. A menor foi a da Caixa Econômica Federal, que cobra juros de 3,85% ao mês, enquanto a mais alta foi aplicada pelo Bradesco, de 7,76% ao mês. Assim, o empréstimo de R$ 300 dividido em seis vezes custou, com juros, R$ 344,10 na Caixa, e R$ 391,50 no Bradesco. Uma diferença e tanto! Imagine se o valor do empréstimo fosse maior.Cláusulas abusivas por todos os lados

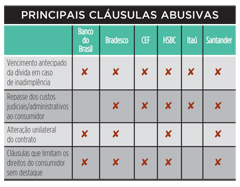

A análise dos contratos verificou que apenas o documento emitido pelo Itaú pode ser considerado claro. "Ele utiliza linguagem de fácil compreensão e é didático, conforme prevê o artigo 6º do CDC", aponta Claudia Pontes Almeida, advogada do Idec. Já os contratos do Banco do Brasil, da Caixa e do HSBC são confusos, pois abordam várias modalidades de crédito, e as cláusulas estão todas misturadas.

Além disso, os contratos dos seis bancos contêm muitas cláusulas abusivas. Em todos há, por exemplo, previsão de vencimento antecipado da dívida caso o consumidor fique inadimplente. Ou seja, se atrasar uma parcela, o cliente tem de pagar a dívida toda de uma vez. Além disso, com exceção do Itaú, nenhum banco respeita a exigência prevista no Código de que as cláusulas que limitam os direitos do consumidor estejam em destaque no contrato. Veja outras cláusulas abusivas comuns no quadro acima.

Renata Reis, do Procon-SP, lembra que cláusulas abusivas são nulas, de acordo com o artigo 51 do CDC. "Mesmo que o consumidor tenha assinado o contrato, as previsões abusivas não têm validade", destaca. Caso o banco insista em aplicá-las, o cliente pode pedir na Justiça que sejam anuladas. "Apesar de as cláusulas abusivas não terem efeito prático, principalmente se questionadas judicialmente, a intenção do banco é intimidar o consumidor", finaliza Almeida.

O Idec notificou os seis bancos avaliados sobre os resultados da pesquisa. Até o fechamento desta edição, apenas dois haviam respondido. Confira a seguir, um resumo do que eles disseram:

Bradesco

Diz que cumpre rigorosamente as normas regulamentares sobre o CET, mas admite estudar possíveis alterações que possam tornar a informação mais clara. No que diz respeito à análise do contrato, afirma que atua de acordo com a lei; sobre a previsão de vencimento antecipado da dívida, alega que a cláusula está no âmbito da "liberdade do direito de contratar".

Itaú

Alega que não adota venda casada e que a contratação de outro produto fica a cargo do cliente. Para ilustrar a informação, o banco anexou à resposta uma impressão de tela com a simulação de contratação de crédito na internet por clientes "Personalité", em que as opções "sim" ou "não" para escolha do seguro aparecem em destaque. Contudo, a pesquisa realizada pelo Idec não foi com consumidores dessa categoria; para os clientes "comuns", a opção não é apresentada da mesma forma.

Em relação às análise das cláusulas contratuais, o Itaú argumenta que o vencimento antecipado da dívida em caso de inadimplência é uma prerrogativa de que o banco faz uso para "evitar que o consumidor dilapide seu patrimônio sem quitar a dívida".